Т. Куликова. О чем говорит взлет цен на золото

В последние две недели июля мы наблюдаем взрывной рост цен на драгоценные металлы – золото и серебро. Цена золота обновила исторические максимумы во всех основных мировых валютах. Безудержное печатание денег ведущими мировыми центробанками не проходит даром, и дестабилизация мировой финансовой системы набирает обороты.

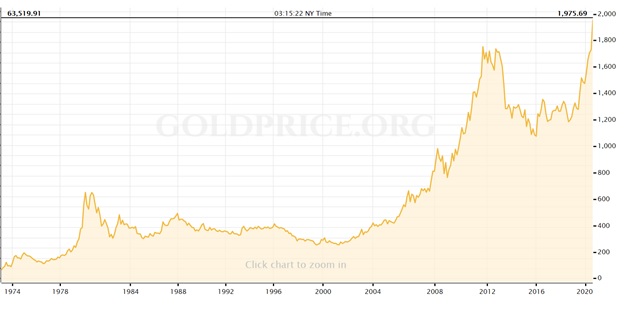

Чтобы лучше понять значение тех событий, которые сейчас происходят на рынке драгоценных металлов, рассмотрим сначала динамику цен на золото за последние 50 лет и ее связь с денежно-кредитной политикой в США и других развитых капиталистических странах.

Как известно, до 1971 года в рамках Бреттон-Вудской финансовой системы существовал золотой стандарт, то есть жесткая привязка к золоту доллара США, а через него и всех основных валют капиталистической части мира. С 1944 года привязка держалась на уровне 35 долларов за тройскую унцию (31.1 граммов), причем США гарантировали возможность конвертации долларов в физическое золото по этой цене. Этот порядок был отменен в 1971 году, когда США, по сути, объявили дефолт, отказавшись обменивать доллары на золото. Мир перешел к системе так называемых фиатных валют, где валюты не обеспечены ничем, кроме доверия к ним, а курсы валют по отношению друг к другу плавающие, то есть определяются спросом и предложением.

Отказ от золотого стандарта позволил США дать денежно-кредитный стимул экономике, которая к концу 1960-х годов начала заметно замедляться и вошла в рецессию: по итогам 1970 года ВВП страны упал на 0.25%. Отказавшись от золотого стандарта, США нарастили денежную массу и объемы кредитования в экономике, что позволило им выйти из этой локальной рецессии, но устойчивый рост запустить им так и не удалось: на протяжении 1970-х годов экономика США росла вяло и неустойчиво. Более того, постепенно начала разгоняться инфляция: на пике в 1980 году годовая инфляция в США составила 13.5%. Похожая картина была и в других странах западных странах. Поэтому десятилетие 1970-х годов вошло в экономическую историю как десятилетие стагфляции, то есть стагнации экономики на фоне высокой инфляции.

Это было очень тяжелое время для бизнеса и населения, потому что сбережения таяли, а рост зарплат заметно отставал от роста цен. А вот для золота это было «золотое» десятилетие: цена драгметалла в 1980 году достигла 850 долларов за унцию, то есть за десять лет она выросла почти в 25 раз (на приведенном выше графике значения цены сглаженные, поэтому краткосрочные пики не видны).

К началу 1980-х ускорение инфляции стало в США серьезной политической проблемой, и было принято политическое решение остановить инфляцию, чего бы это не стоило. Учетная ставка была резко поднята (на пике - до 19%, что значительно было выше инфляции), а предложение денег жестко ограничено. В начале 1980-х экономика США свалилась в рецессию, были массовые банкротства, но инфляцию при этом удалось задавить. Существенную роль в этом сыграл также массовый перенос производства в Китай и другие развивающиеся страны, что позволило резко снизить себестоимость производства потребительских товаров. Снижение инфляции открыло возможность понижать учетную ставку, и экономика вернулась к росту. А к концу 1980-х дополнительную поддержку этому росту оказало расширение рынков сбыта за счет стран бывшего социалистического блока. В итоге доверие к доллару США было восстановлено, а значит, и цены на золото стали снижаться, стабилизировавшись в диапазоне 300-400 долларов за унцию.

В начале нового века, когда эффект от расширения рынков сбыта уже был отыгран, мировой экономический рост стал финансироваться за счет ускоренного роста кредитования; закредитованность населения и бизнеса росла быстрее роста доходов. Это пока еще не отражалось на общем уровне потребительской инфляции (значительный рост цен на услуги, такие как медицина и образование, компенсировался низкими ценами на продовольствие и товары народного потребления, себестоимость которых была стабильна благодаря росту производительности труда), однако цены на сырьевые товары выросли довольно существенно. Золото тоже росло в цене, хотя и весьма умеренно – на уровне других товарных активов. Можно сказать, что в период с 2000 по 2008 год золото вело себя не как монетарный актив, а скорее, как обычный промышленный металл. Мировая система фиатных валют в то время представлялась крепкой и надежной, так что и особой нужды в защитном монетарном активе ни у кого не было.

Все изменилось осенью 2008 года – с началом острой фазы мирового финансового кризиса. Американская Федеральная резервная система (ФРС; аналог центробанка) снизила учетную ставку до нуля и начала «количественное смягчение», то есть покупку на свой баланс государственных облигаций за счет «свеженапечатанных» денег. Затем ее примеру последовали и другие ведущие мировые центробанки. Объемы печатания денег были беспрецедентны для мирного времени, и доверие к финансовой системе пошатнулось. Цена золота резко выросла: за три года она выросла с 700 до 1900 долларов за унцию (пик был достигнут в 2011 году, когда был понижен кредитный рейтинг США). В этот период золото росло в цене значительно сильнее, чем промышленные металлы, то есть в период кризиса функция золота как защитного финансового актива вновь стала актуальной.

Однако в 2012-2013 годах стало понятно, что мировая финансовая система в целом на этот раз устояла (несмотря на продолжающийся долговой кризис в Европе). Мировая экономика вернулась к не очень быстрому, но устойчивому росту. Выход из кризиса произошел в первую очередь благодаря Китаю, который за счет резкого наращивания объемов кредитования запустил масштабную программу инвестиций в развитие инфраструктуры, и это вытянуло из кризиса мировую экономику в целом. При этом потребительская инфляция в развитых странах оставалась низкой («свеженапечатанные» деньги шли на финансовые рынки, а не на потребительский рынок). В результате цена золота пошла вниз и стабилизировалась в диапазоне 1200–1300 долларов за унцию.

Период относительной стабильности мировой финансовой системы продолжался до конца 2018 года. В это время ведущие мировые центробанки стали строить планы нормализации денежно-кредитной политики. Однако эти планы остались по большей части нереализованными. Некоторых успехов добилась только ФРС США: начиная с декабря 2015 года она к концу 2018 года смогла постепенно поднять ставку с нуля до диапазона 2.25-2.50% и даже смогла немного сократить свой баланс (сокращение баланса центрального банка – это действие, обратное количественному смягчению, то есть это изъятие денег из финансовой системы).

Однако в конце 2018 года вновь появились признаки замедления мировой экономики и наступающей рецессии; в декабре финансовые рынки упали. Желая оттянуть наступление рецессии и поддержать финансовые рынки, ведущие мировые центробанки с начала 2019 года вновь начали смягчать денежно-кредитную политику. На тот момент у Европейского ЦБ и Банка Японии практически не было пространства для маневра, так что они просто отказались от планов по нормализации денежно-кредитной политики в обозримом будущем. А ФРС в начале года объявила о прекращении цикла повышения учетной ставки и о сворачивании программы сокращения своего баланса; затем летом она учетную ставку понизила (заявив, что это «превентивное единовременное понижение»); потом ставка была понижена еще раз; а в октябре возобновилось количественное смягчение. (Все это, кстати, показывает, что рецессия назревала уже давно и без всякой пандемии, а пандемия стала лишь спусковым крючком для нее.)

Такой разворот в политике ведущих мировых центробанков, естественно, сказался на цене золота: с 2019 года она опять начала устойчиво расти. Но инвесторы тогда еще не ставили под сомнение доверие к финансовой системе в целом, поэтому рост цены золота был довольно умеренным – в среднем на уровне других классов активов; а вот рынки акций, где надувались гигантские спекулятивные пузыри, росли гораздо быстрее.

В марте 2020 года на мировых финансовых рынках произошел грандиозный обвал, и ведущие мировые центробанки стали заливать кризис «свеженапечатанными» деньгами в умопомрачительных объемах: в долларах и евро счет идет на триллионы. Это на порядок больше, чем было в прошлый кризис. В результате после мартовского обвала цены активов на всех мировых финансовых рынках опять начали расти за счет притока спекулятивных денег. Цена золота тоже росла, но по сравнению с взрывным ростом денежной массы рост цены золота все еще был умеренным: за второй квартал цена выросла примерно на 10% (с 1600 до 1770 долларов за тройскую унцию).

И вот в последней декаде июля цена золота взлетела. За двухнедельный период с 20 по 31 июля золото подорожало на 9% – с 1810 до 1975 долларов. Более того, был обновлен и существенно превышен исторический максимум, достигнутый в 2011 году (он составлял порядка 1920 долларов за унцию).

Еще более впечатляющую динамику показало серебро – другой драгоценный металл, традиционно считающийся монетарным. За эти две недели оно выросло в цене на 26% (с 19.4 до 24.4 долларов за тройскую унцию), а в целом за месяц рост составил 36%. Для серебра июль 2020 года стал лучшим месяцем с декабря 1979 года, и по сравнению с другими основными классами активов на мировых рынках по итогам июля серебро стало безусловным лидером роста, причем с огромным отрывом.

Более того, среди всех основных классов активов серебро является лидером роста и в целом по итогам первых семи месяцев года (январь-июль); далее за ним следует золото. Только у этих двух активов рост за семь месяцев превысил 30%.

На первой неделе августа рост цен золота и серебра продолжился. По итогам недели золото и серебро выросли на 2.7% и 15.1% соответственно. Золото преодолело психологически важную отметку 2000 долларов за унцию и закрепилось выше этого уровня; серебро закрыло неделю выше 28 долларов за унцию.

Важно, что рост цен золота и серебра происходит именно за счет взрывного роста инвестиционного спроса, который с лихвой компенсирует падение спроса со стороны промышленности и ювелирной отрасли (промышленное производство, где золото и серебро также используются, все еще далеко от докризисных уровней, а на покупку ювелирных украшений свободных денег у населения стало значительно меньше). Иллюстрацией этого может служить тот факт, что за последние месяцы заметно вырос объем импорта золота в Швейцарию, где держат свои богатства многие состоятельные люди со всего мира.

Более того, непосредственно сам взлет цен металлов в эти три недели начиная с последней декады июля тоже объясняется именно инвестиционным спросом на физическое золото, а не действиями краткосрочных спекулянтов, играющих на рынке «бумажного» золота и серебра (то есть на фьючерсах и опционах). В течение пяти торговых дней с 22 по 28 июля (то есть как раз тогда, когда рост был наиболее значительным) спекулянты в целом золото и серебро продавали: по данным американской Комиссии по торговле товарными фьючерсами за указанный период чистые позиции спекулянтов по золоту и серебру сократились. За пять торговых дней с 29 июля по 4 августа (более свежей информации пока нет) чистые позиции спекулянтов опять сократились, хотя и незначительно.

То, что золото и серебро дорожают именно благодаря инвестиционному спросу, объясняет и тот факт, что в эти две недели два других драгоценных металла – платина и палладий – никакого особенного роста не показали. Дело в том, что эти металлы не являются монетарными: в истории человечества они в качестве денег не использовались, поэтому и инвестиционного спроса на них нет. Это просто промышленные металлы, только очень дорогие (палладий сейчас все еще дороже золота – 2100 долларов за унцию, но это значительно ниже, чем он стоил в феврале этого года, до мартовского обвала рынков).

А вот криптовалюты в последние две недели взлетели в цене вместе с золотом и серебром. Их взлет был даже более мощным – на десятки процентов (из всех основных криптовалют больше всех подорожал эфир – на 40%; биткоин прибавил в цене 23%). Это много – даже с учетом того, что криптовалюты вообще более волатильны (то есть имеют более сильные колебания цены), чем большинство других активов.

Криптовалюты сейчас растут вместе с драгоценными металлами потому, что многие считают, что криптовалюты – это такое «современное золото», то есть защитный актив на случай, когда инфляционные риски нарастают и доверие к фиатным валютам пошатнулось. Так считает в первую очередь молодежь, но не только: среди тех, кто придерживается этой точки зрения есть и очень серьезные инвесторы. Так считает, например, американский миллиардер Пол Тьюдор Джонс, управляющий крупного хедж-фонда Tudor Investment и считающийся одним из лучших инвесторов-макроэкономистов. В мае этого года он заявил, что 1-2% от всех средств его фонда вложены в биткоин. Посмотрим, оправдается ли эта точка зрения…

Почему взлет цен золота и серебра произошел именно сейчас, хотя «печатный станок» работает в турборежиме уже несколько месяцев? Непосредственным спусковым крючком для роста стала пришедшая в понедельник 20 июля информация о том, что лидеры европейских стран договорились о пакете помощи (частично – безвозмездной) наиболее пострадавшим от пандемии странам Евросоюза. Это первый шаг к финансовой интеграции стран Еврозоны, что должно повысить финансовую устойчивость европейской экономики в целом (за счет Германии и стран Северной Европы). На этой новости евро стал резко расти ко всем валютам, и в частности, к доллару США, в результате чего индекс доллара (то есть средневзвешенный курс доллара к основным мировым валютам) начал резко падать. Поэтому исчисляемые в дешевеющих долларах цены металлов пошли вверх.

Но дело не только в этом. Главное в том, что падение доллара спровоцировало бегство капитала в защитные активы. Ведь цены золота и серебра резко выросли не только в долларах, но и во всех основных мировых валютах – включая резко дорожающий евро. Теперь цена золота находится на историческом максимуме во всех основных мировых валютах, включая и японскую иену, где на днях был превышен исторический максимум, достигнутый еще в 1980 году.

Кроме того, именно сейчас стало окончательно ясно, что никакого V-образного восстановления экономики не будет, и мировая экономика еще долго не сможет держаться на плаву без масштабных стимулирующих мер. Так, например, в США в последние две недели июля количество первичных обращений за пособием по безработице опять начало расти. Да и пандемия никуда не делась, заболеваемость опять растет. Так что теперь уже ясно, что развитым странам придется и дальше продолжать накачивать экономику деньгами, иначе жесткая рецессия неизбежна. И это будет делаться, что подтвердил на пресс-конференции в среду 29 июля глава ФРС Джером Пауэлл: «мы будем делать для поддержания экономики все, что нужно, так долго, как это будет необходимо».

Но даже если США и другие развитые страны продолжат накачку экономики деньгами, то устойчивый рост экономики запустить им все равно не получится, поскольку с таким долговым бременем экономика не может работать эффективно. То есть, прежде чем рост возобновится по-настоящему, необходимо освободить экономику от избыточной закредитованности. Для этого история знает только два способа: либо массовые банкротства, либо период высокой инфляции, когда долги тают так же, как и сбережения. Похоже, что выбран второй путь – разгон инфляции. Мы вновь окажемся в ситуации, где были США и весь капиталистический мир в 1970-х, то есть мировую экономику ждет период стагфляции, который может продлиться несколько лет. Именно это говорит нам взрывной рост цены золота…

Татьяна КУЛИКОВА, экономист